如何科学选择股票——构建稳健投资组合的策略

在当今这个充满不确定性的市场环境中,股票投资成为许多人实现财富增值的重要途径,面对成千上万只股票,如何从中挑选出具有潜力的投资标的并不容易,为了帮助投资者更加理性、系统地进行选股,本文将从公司基本面分析、技术面分析、行业趋势以及个人投资目标等角度出发,提供一套全面的选股指南。

深入研究公司基本面

1、财务健康度:查看企业的资产负债表、利润表和现金流量表,了解其盈利能力(如净利润率、毛利率)、偿债能力(流动比率、速动比率)及现金流状况,财务报表健康的企业抗风险能力更强。

2、管理层与治理结构:优秀的领导者往往能够带领公司穿越经济周期的起伏,保持长期稳定增长,同时关注是否有良好的内部控制制度来保障股东利益。

3、业务模式与发展前景:评估公司所处行业的竞争格局、核心竞争力(如技术壁垒、品牌优势)、市场占有率及其未来发展空间,具备独特商业模式且成长性好的企业更值得投资。

4、估值水平:运用市盈率(PE)、市净率(PB)、股息率等指标对比同行业其他上市公司或历史数据,判断当前股价是否合理反映企业价值。

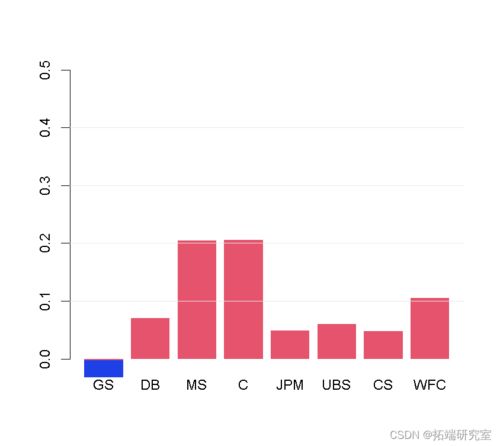

5、分析师评级与机构持仓情况:参考各大证券研究机构对个股的研究报告,以及基金等专业投资者持股比例变化趋势,作为辅助决策依据。

技术面分析把握买卖时机

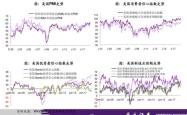

趋势跟踪:通过K线图观察价格走势,结合移动平均线等技术工具识别短期波动背后的大势方向。

支撑压力位分析:确定关键价位区间,在股价回调至重要支撑位时逢低吸纳;相反,则于突破压力位后追涨买入。

成交量变化:大额交易量通常意味着主力资金活跃,可能预示着股价即将发生逆转,注意成交量与价格变动之间是否存在背离现象。

指标辅助判断:MACD、RSI、布林带等多种技术指标可以用来发现超买超卖状态或潜在的反转信号。

紧跟行业发展动态

1、宏观经济环境:全球经济增长态势、各国货币政策调整都会影响特定板块表现。

2、政策导向:政府出台的相关产业扶持措施将直接利好相应领域内的企业。

3、技术创新与市场需求变化:关注前沿科技突破进展及其商业化应用前景,把握消费升级新趋势。

4、产业链上下游关系:了解原材料成本波动对公司业绩的影响程度,预测行业景气周期转换时间点。

明确个人投资理念

风险偏好:根据自身资产规模、收入来源稳定性等因素确定可承受的最大亏损幅度,据此制定仓位控制计划。

时间期限:区分短线投机与长线投资的不同操作逻辑,前者注重快速获利了结,后者则需耐心持有等待企业内在价值逐渐释放。

多元化配置:避免把所有资金集中投入到少数几只股票中,通过跨地域、跨行业分散布局降低单一事件冲击概率。

定期复盘总结经验教训:无论盈亏都要及时总结操作得失,逐步完善交易体系,提升心理素质。

最后需要强调的是,股票投资本质上是一种概率游戏,没有任何方法能够保证百战百胜,在实际操作过程中务必保持冷静客观态度,坚持价值投资原则,切忌盲目跟风追涨杀跌,同时建议初学者先从小额投入开始尝试,随着经验积累再逐步扩大规模。

免责声明:本网站部分内容由用户上传,若侵犯您权益,请联系我们,谢谢!联系QQ:2760375052