钢材期货市场分析与投资策略

在探讨钢材期货行情之前,有必要先对钢材期货进行简要的介绍,钢材期货是一种金融衍生工具,它允许投资者在未来某个时间以预定价格购买或出售一定数量的钢材,这种合约的性质使得它成为了一种非常有效的风险管理工具,特别是在钢铁产业链中的企业可以利用钢材期货来锁定成本或销售价格,从而减少市场价格波动带来的风险,对于投机者来说,钢材期货同样提供了一个通过预测市场价格走势获利的机会。

影响钢材期货价格的主要因素

宏观经济环境:全球经济的增长速度直接影响到钢材需求量,进而影响其价格,当全球经济增长放缓时,建筑业和制造业的需求下降,可能导致钢材期货价格下跌;反之亦然。

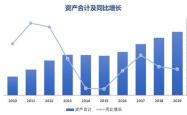

供需关系:供给端受矿石、焦炭等原材料成本变化及钢厂产能利用率影响较大;而需求端则主要受到房地产、基础设施建设等行业景气度的影响,中国作为世界上最大的钢铁生产和消费国之一,其国内房地产政策调整往往能够引起国际钢材市场波动。

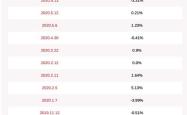

库存水平:通常情况下,高库存意味着市场供应过剩,可能促使钢材期货价格下跌;反之,如果库存较低,则可能推高价格。

政策因素:各国政府针对钢铁行业出台的相关政策(如环保限产措施)也会对钢材期货市场产生重要影响,中国政府近年来推出的“去产能”计划就显著影响了国内乃至全球钢铁市场的供需格局。

货币汇率变动:由于国际大宗商品交易通常以美元计价,因此美元汇率的变化也会间接影响钢材期货价格,若美元走强,则可能会抑制非美货币区国家对钢材的需求,导致价格承压。

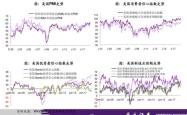

当前钢材期货市场概况

截至最近一段时间,受多重因素叠加作用,全球范围内钢材期货价格呈现出复杂多变的态势,随着部分经济体逐步从新冠疫情中复苏,制造业活动回暖,推动了对钢材的需求;供应链中断问题尚未完全解决,加之能源危机等因素影响,推升了生产成本,近期关于碳排放限制趋严的预期也给市场带来不确定性,促使投资者更加关注绿色低碳转型背景下钢铁行业的未来发展路径。

投资策略建议

1、关注基本面信息:持续跟踪宏观经济数据、行业动态及政策导向,特别是那些可能引发市场情绪剧烈波动的关键事件或数据发布。

2、技术分析结合使用:虽然基本面分析对于理解长期趋势至关重要,但在短期内,技术面指标(如均线系统、MACD等)可以帮助识别市场转折点,提高交易决策效率。

3、多元化资产配置:鉴于任何单一市场都存在不确定性,建议将资金分散投入到不同类型的资产上,包括但不限于股票、债券、外汇以及商品期货等,以此来降低整体组合风险。

4、设置止损止盈点位:无论是进行短期波段操作还是中长线持有,合理设置止损止盈价位都是确保收益最大化并有效控制亏损幅度的有效手段。

5、风险管理优先:在参与任何一项投资前,都需要充分评估自身风险承受能力,并据此制定相应的投资计划,切忌盲目跟风或过度杠杆化操作,以免造成不必要的财务损失。

在当前复杂多变的市场环境中,投资者应当保持谨慎乐观的态度,灵活运用各种分析工具和方法,以科学合理的策略应对钢材期货市场挑战,也要注重个人风险偏好与市场趋势之间的平衡,力求实现长期稳定的投资回报。

免责声明:本网站部分内容由用户上传,若侵犯您权益,请联系我们,谢谢!联系QQ:2760375052