个人养老保险种类全面解析

随着社会老龄化的加剧,养老问题已成为人们关注的焦点,为了保障退休后的基本生活,越来越多的人开始重视养老保险的选择与规划,在众多的养老保险产品中,如何选择最适合自己的保险种类成为了一个关键问题,本文将从几个不同的角度,对个人养老保险的主要种类进行详细解析,帮助读者更好地理解并做出合适的选择。

社会保险中的养老保险

社会保险中的养老保险是最基础也是最普遍的一种养老保障形式,它是由国家设立并通过立法强制实施的一项社会保障制度,参与该保险的人员主要是城镇职工和灵活就业人员等,按月缴纳一定比例的工资作为保险费,退休后根据缴费年限和个人账户积累额领取养老金。

特点:具有强制性、互济性和普遍性等特点。

优势:覆盖面广,能够为绝大多数劳动者提供基本的生活保障;资金来源稳定可靠。

劣势:仅能提供最基本的退休收入,对于追求更高生活质量的人来说可能不够充分。

商业养老保险

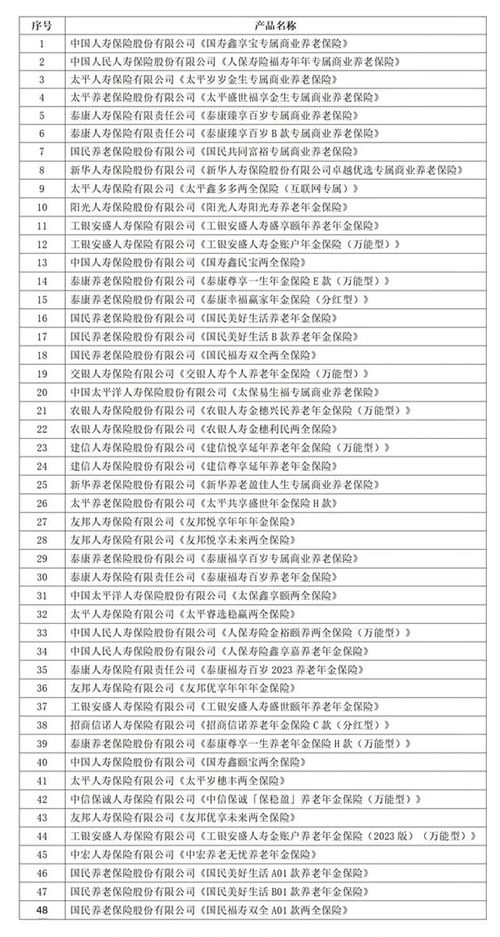

除了国家提供的社会保险外,市场上还有大量的商业养老保险产品供消费者选择,这些产品由保险公司设计推出,以满足不同人群多样化的养老需求。

1、终身年金保险

定义:指投保人一次性或分期支付保费后,在达到约定年龄时(如60岁),保险公司会定期(如每月)向被保险人发放固定金额的养老金直至其去世。

适合人群:希望获得长期稳定收入的人群。

2、定期年金保险

定义:与终身年金类似,但只在某个特定时间段内发放养老金。

适合人群:想要在退休初期获得更多现金流支持生活质量的人士。

3、投资连结型养老保险

定义:将传统养老保险与投资基金相结合,允许投保人在享受保障的同时参与资本市场投资获取收益。

适合人群:具有一定风险承受能力,希望通过长期投资来增加养老金储备的年轻人。

4、分红型养老保险

定义:除保证基本的养老金给付外,还设有分红机制,根据保险公司经营状况给予额外回报。

适合人群:既注重安全性又想获得额外收益的中老年群体。

个人储蓄与投资计划

除了上述两种形式外,个人还可以通过自行储蓄或投资来为将来养老做准备,这种方式更加灵活,可以根据自身财务状况及风险偏好来调整。

定期存款:适合保守型投资者,风险较低但收益也相对有限。

股票/基金:对于有一定专业知识并愿意承担较高风险的人来说,长期持有优质股票或混合型基金可能会带来较好回报。

房产投资:房地产市场稳定增长时,购置房产用作出租也是一种不错的养老资产配置方式。

个人养老保险种类繁多,既有政府提供的基础保障也有市场化运作的商业产品,每个人应根据自身的经济条件、职业规划以及未来预期等因素综合考虑,选择最适合自己情况的养老方案,同时需要注意的是,任何一种单一方式都难以完全满足所有人的需求,因此建议采取“组合拳”策略,即结合社保、商业保险以及个人储蓄投资等多种手段共同构建完善的养老体系。

免责声明:本网站部分内容由用户上传,若侵犯您权益,请联系我们,谢谢!联系QQ:2760375052