保险受益人的深度解析与策略规划

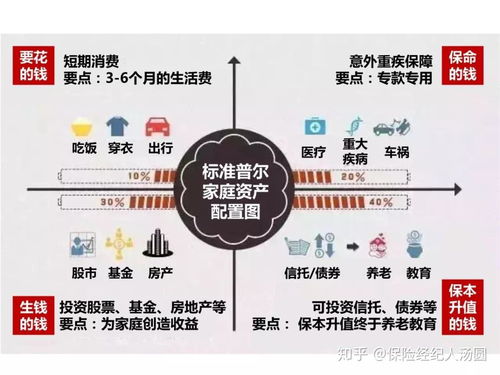

在投资理财的广阔领域中,保险作为一种重要的风险管理工具,扮演着不可或缺的角色,它不仅为个人及家庭提供了财务安全网,还能作为资产配置的一部分,帮助实现财富的传承与增值,在保险合同中,“受益人”是一个关键概念,其设置不仅关系到保险金的最终归属,还可能影响到税务处理、遗产规划等多方面问题,深入理解并合理规划保险受益人,对于个人和家庭的长远财务健康至关重要。

保险受益人的定义与类型

定义:保险受益人是指保险合同中指定的,在被保险人发生合同约定的保险事故后,有权领取保险金或其他相关利益的人,根据《中华人民共和国保险法》规定,投保人可以为自己或他人购买保险,并指定受益人,未指定时,默认为法定继承人。

类型:

1、法定受益人:若无特别指定,则依据《民法典》中的遗产继承顺序确定,通常包括配偶、子女、父母等直系亲属。

2、指定受益人:由投保人或被保险人明确指出,不受法律规定的继承顺序限制,可为一人或多人群体,甚至慈善机构等非自然人实体。

3、任意变更型受益人:允许随时更改而无需征得原受益人同意,常见于人寿保险中,体现更强灵活性。

4、不可变更型受益人:一旦确定则难以更改,除非获得该受益人的书面许可,常见于某些特定类型的养老保险或年金产品。

选择与变更受益人的注意事项

1、明确目的:无论是保障家人生活、教育资金储备还是遗产分配,都应基于具体需求设定受益人。

2、考虑税务影响:不同国家和地区对保险赔付有不同的税收政策,在中国境内,寿险死亡赔偿金免征个人所得税;但若涉及遗产税(目前尚未开征),则需提前规划以规避潜在负担。

3、保护隐私:特别是当存在复杂家庭关系时,直接指定而非通过遗嘱等方式公布,有助于减少纠纷并保护各方隐私。

4、定期审查:婚姻状况改变、家庭成员增减等重大人生事件发生后,应及时调整受益人信息,确保其符合当前意愿。

5、注意法律限制:如未成年人、精神病人等不具备完全民事行为能力者作为受益人时,可能需要法定监护人代为行使权利。

案例分析:李女士的家庭保险规划

李女士是一家之主,希望通过合理的保险配置来保障家庭成员的安全与幸福,考虑到自身健康状况及子女未来教育需求,她决定购买包含重疾险、意外伤害险及教育基金在内的综合保险套餐,并对受益人做出如下安排:

重疾险:指定丈夫为第一顺位受益人,若丈夫先于自己去世,则由儿子继承;同时附加条款,若因病离世且医疗费用超过一定数额,未使用部分将自动转入设立的教育基金账户。

意外伤害险:鉴于职业风险较高,选择妻子作为唯一受益人,并明确无论金额大小全部归其所有,用以维持家庭正常运转。

教育基金:成立独立信托管理,指定儿子为唯一受益人,但要求达到一定年龄或完成学业目标方可领取相应款项,旨在培养其责任感与自我管理能力。

通过上述案例可以看出,科学合理地设置保险受益人不仅能够最大化发挥保险功能,还能结合个人实际情况灵活调整,更好地服务于整个家庭的长远发展,值得注意的是,随着法律法规更新变化及社会观念进步,如何与时俱进地优化受益人规划方案,将是每一位投保人在享受保险带来保障的同时必须持续关注的重要课题。

免责声明:本网站部分内容由用户上传,若侵犯您权益,请联系我们,谢谢!联系QQ:2760375052