信用卡发卡量持续下滑银行加码存量精细化运营

本报记者慈玉鹏北京报道

国有银行信用卡累计发卡量、消费额整体呈现下降趋势。信用卡业务不良贷款率有所抬头。《中国经营报》记者采访了解到,《关于进一步促进信用卡业务规范健康发展的通知》(以下简称“《通知》”)落地对银行信用卡业务展业增加了限制条件;居民消费偏弱、信用卡需求不足亦导致信用卡业务规模出现收缩。

值得一提的是,新增业务开展受限的背景下,银行陆续加码信用卡存量客户“精细化”运营。受访人士表示,做好信用卡客户“精细化”运营,银行应进一步注重加强客群定位与细分,优化调整组织架构提升信用卡展业效率;还要加快金融科技创新与数字化转型,开展差异化竞争,打造自身在某领域的核心竞争力。

连续六个季度环比负增长

记者发现,国有银行信用卡累计发卡量多数收缩。具体来看,相关公告显示,截至2024年6月末,工商银行信用卡发卡量1.52亿张,较年初减少100万张,相比下降0.65%;建设银行信用卡发卡量1.31亿张,较年初减少100万张,相比下降0.76%;交通银行信用卡发卡量约为6488.83万张,较年初减少643.59万张,相比下降9.02%;邮储银行信用卡发卡量约为3957.68万张,较年初减少282.26万张,相比下降6.66%。

记者注意到,从截至目前国有银行已经发布的数据看,仅中国银行发卡量增长。截至2024年6月末,该行累计发卡量约为14617.14万张,较年初增加206.95万张,相比上升1.43%。

从信用卡消费额看,六家国有银行中五家同比呈现下降趋势。其中,相关公告显示,截至2024年6月末,工商银行信用卡消费额1.06万亿元,相比去年同期减少0.03万亿元,降低2.75%;建设银行信用卡消费额1.38万亿元,相比去年同期减少0.05万亿元,降低3.50%;交通银行信用卡消费额12362.99亿元,相比去年同期减少1966.24亿元,降低13.72%;邮储银行信用卡消费额5031.14亿元,相比去年同期减少638.32亿元,降低11.26%。中国银行信用卡消费额6485.76亿元,相比去年同期减少416.52亿元,降低6.03%。

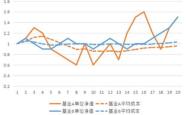

从全行业看,央行公示的《2024年第一季度支付体系运行总体情况》显示,截至今年一季度末,信用卡和借贷合一卡7.60亿张,环比下降0.85%,与2023年年末7.67亿张的总量相比,减少约700万张,已出现连续六个季度环比负增长。

谈及银行信用卡数量收缩原因,中国银行研究院研究员叶银丹告诉记者:“第一,监管趋严的影响。从2023年7月开始实施的信用卡新规要求银行业金融机构不得以发卡量、客户数量等作为单一或主要考核指标,特别是对于长期睡眠卡率超过20%的机构,不得新增发卡。这导致银行开始淘汰‘长期睡眠卡’,放缓了信用卡的发卡节奏和数量。监管机构对信用卡业务的监管趋严,也使得银行在信用卡业务经营上更加谨慎。第二,居民消费偏弱,信用卡需求不足。当前居民对未来预期并不乐观,降杠杆和储蓄意愿较强,消费信心不足,超前消费意愿下降,导致信用卡业务规模出现收缩。第三,银行加大风控、积极进行业务布局调整。在当前的经济形势下,银行在信用卡业务上更加注重风险控制和市场调整,不断优化信用卡产品线,聚焦重点消费领域,推进精细化管理,这也在一定程度上导致了发卡量的减少。”

苏商银行研究院高级研究员杜娟分析,一是信用卡监管日益严格,如信用卡新规要求银行加强睡眠信用卡动态监测,对于连续18个月以上无客户主动交易且当前透支余额、溢缴款为零的长期睡眠信用卡数量占本机构总发卡量的比例,在任何时点均不得超过20%,超过该比例的银行不得新增发卡;要求银行不得直接或者间接以发卡数量等作为单一或者主要的考核指标;要求银行对单一客户设置本机构发卡数量的上限。所以银行清理睡眠卡、控制客户发卡数量等也体现出合规化、精细化的信用卡展业行动。二是面对类信用卡产品竞争,诸如花呗、白条信用购、分付等“类信用卡”产品,通过线上展业模式,相较于信用卡“三亲见”的开卡流程,使用更为简便,受到更多年轻人偏爱。三是一些银行的信用卡交易规模有缩小,有银行从成本收益角度出发,降低权益配置的影响;还有银行从合规管理角度出发,规范治理信用卡违规刷卡套现等行为的影响;还受消费市场情况的影响。四是有部分银行信用卡贷款余额下降,这与信用卡不良抬升,银行收紧授信放款有关。

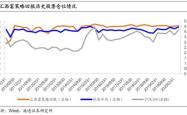

值得注意的是,《2024年第一季度支付体系运行总体情况》显示,截至今年一季度末,信用卡逾期半年未偿信贷总额为1096.76亿元,环比增长11.76%,占信用卡应偿信贷余额的1.29%。

今年上半年,国有银行信用卡不良贷款整体亦有小幅抬头。

具体来看,相关公告显示,截至2024年6月末,工商银行信用卡不良贷款额度为216.03亿元,较年初增加47.02亿元;信用卡不良贷款率为3.03%,较年初增加0.58个百分点;建设银行信用卡不良贷款额度为185.94亿元,较年初增加20.53亿元,信用卡不良贷款率为1.86%,较年初增加0.20个百分点;农业银行信用卡不良贷款额度为109.83亿元,较年初增加11.75亿元,信用卡不良贷款率为1.42%,较年初增加0.02个百分点;交通银行信用卡不良贷款额度为115.37亿元,较年初增加21.52亿元,信用卡不良贷款率为2.32%,较年初增加0.4个百分点。

数字技术推进精细化运营

记者注意到,原中国银保监会与中国人民银行2022年7月发布的《通知》已结束过渡期,于今年7月1日全面实施。其中,信用卡新规明确,银行业金融机构不得直接或间接以发卡量、客户数量、市场占有率或市场排名等作为单一或主要考核指标,同时强化睡眠卡管理等。

今年7月份以来,多家银行陆续宣布停发部分信用卡产品,记者注意到,停发信用卡主要集中在联名信用卡、主题信用卡等。

例如,某国有银行信用卡中心发布公告称,因业务调整,2024年9月1日起停发国家宝藏信用卡;8月23日起停发27款信用卡产品,包括兔年生肖卡等;某股份行信用卡中心发布公告称,因信用卡整体产品升级优化及结构调整,该行于2024年9月10日起停止新增发行6款信用卡产品。

在这种情况下,银行陆续开始加码信用卡存量客户的精细化运营。例如,某国有银行在半年报中提及,在存量客户方面,信用卡发挥总部集约化经营优势,联合微信、支付宝、抖音、拼多多等主要线上平台开展促活跃、促消费精准营销活动,营销效率显著提升;另一家国有银行提及“优化信用卡产品线,推出银联尊然白金卡、万事达全球支付白金卡、Visa全球支付白金卡(奥运版)等产品。强化重点客群渗透,布局文旅和线上场景,提升信用卡客群精细化管理水平”。

谈及存量客户精细化运营,杜娟告诉记者,银行应借助数字技术推进精细化运营,如基于用户授权获取多维度数据,实现更加科学的用户分层、更加精细化的用户画像。借助各类数字运营工具,实现客群在银行私域的沉淀、实现自动化的运营动作(如促活提醒、客户资产达标后奖励发放等)、实现适当产品的自动匹配推荐、实现呈现页面的千人千面、精准营销等。还有数字赋能工具,可以帮助员工更好了解用户偏好需求、提供推荐赋能等。还有银行通过调整组织架构提升信用卡展业效率、创新产品功能权益贴近年轻用户需求、调整获客方案及激励措施提高客户转化、加强场景生态合作等多样化方式提高竞争力。

叶银丹告诉记者:“第一,加强客群定位与细分。商业银行应关注不同客群的细分需求,如个体工商户、新市民等,这些群体可能因为没有稳定的工作和收入而难以申请到信用卡,但也存在一定的消费意愿和信用卡需求。商业银行可在做好风控的基础上,挖掘这些信用卡业务发展的潜在市场。第二,灵活产品定价与差异化竞争。商业银行在信用卡产品的定价上可以更加灵活,实现与其他银行的差异化竞争,同时对不同客户群体提供差异化定价,信用卡发卡量持续下滑银行加码存量精细化运营以满足不同客户的需求。第三,加快金融科技创新与数字化转型。”叶银丹表示,信用卡业务的数字化转型是大势所趋,商业银行需要通过发展金融科技提高数字化服务能力,加快产品迭代不断提升信用卡产品的便捷性、顺畅性与安全性,更好地满足不同客群在支付结算、消费信贷等方面的需求。通过数字化手段不断提高精准营销、综合化服务能力,银行还可以增强客户黏性。

免责声明:本网站部分内容由用户上传,若侵犯您权益,请联系我们,谢谢!联系QQ:2760375052