大秦转债价值分析报告

随着中国资本市场的持续发展与完善,可转换债券(以下简称“转债”)逐渐成为投资者青睐的投资工具之一,转债作为一种兼具债权和股权性质的金融衍生产品,在为企业提供融资渠道的同时,也为投资者提供了较为灵活的风险收益选择,本文将针对市场上备受关注的大秦铁路股份有限公司(简称“大秦铁路”或“公司”)发行的大秦转债进行深入的价值分析,以期为投资者提供决策参考。

大秦铁路简介及背景

大秦铁路是中国最大的煤炭运输专线铁路之一,拥有世界上规模最大、运输效率最高的重载铁路——大秦线,作为国家骨干煤炭运输通道的重要组成部分,大秦铁路不仅承担着保障我国能源安全的重大责任,其稳定高效的运营能力也为其带来了良好的经济效益和社会效益。

大秦转债基本信息

发行规模:50亿元人民币。

票面利率:初始利率0.3%,每满一年后递增0.2%,最高不超过2%。

转股价:初始转股价为每股9.5元,根据市场情况可适时调整。

存续期限:六年。

赎回条款:若连续三十个交易日中至少有十五个交易日的收盘价不低于当期转股价的130%,则发行人有权按照面值加当期应计利息赎回全部或部分未转股债券。

回售条款:若连续三十个交易日内任意二十个交易日的股票收盘价低于当期转股价的70%,持有人有权将其持有的债券按面值加上当期应计利息回售给发行人。

行业地位及竞争优势

大秦铁路在我国煤炭运输领域占据绝对主导地位,其运营的大秦线承担了全国约20%以上的煤炭运输任务,得益于先进的重载技术以及完善的物流网络,公司在煤炭运输效率、成本控制方面具有明显优势,能够有效应对市场需求波动,保持稳定的盈利能力。

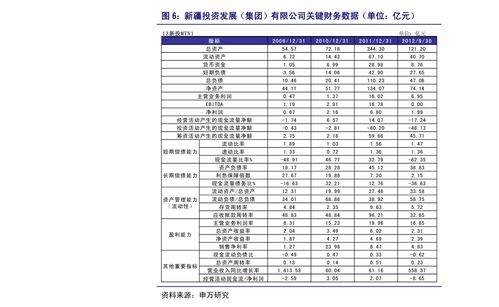

财务状况分析

近年来,尽管受到宏观经济环境变化的影响,大秦铁路依然保持着稳健的财务表现,根据最新财报显示,公司营业收入稳步增长,净利润水平维持高位;资产负债率处于合理区间,流动比率、速动比率等短期偿债能力指标良好,表明企业具备较强的资金周转能力和抗风险能力。

估值分析

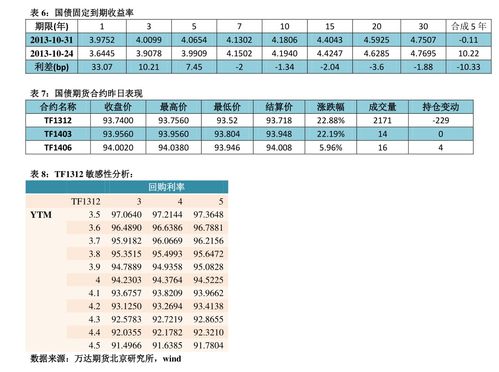

通过对大秦铁路及其转债的详细研究,我们发现其当前估值水平具有一定的吸引力,考虑到公司良好的业绩基础、领先的行业地位以及未来发展前景,预计其股票价格有望进一步上涨,从而提高转债的转换价值,相较于同期限国债收益率和其他信用等级相当的企业债而言,大秦转债提供的票息收入更具竞争力,对于追求固定收益并愿意承担一定市场风险的投资者来说是一个不错的选择。

风险提示

虽然大秦转债具备诸多优点,但投资者在做出投资决定前仍需充分认识到其中存在的潜在风险:

市场风险:受国内外经济形势变化等因素影响,股市可能存在较大波动,进而影响转债的市场价格及转换价值。

利率风险:如果未来市场利率上升,则新发行的债券收益率可能会高于现有债券,导致存量债券价格下跌。

信用风险:尽管大秦铁路作为国有企业具有较高的信誉度,但仍需警惕由于不可预见事件引发的违约风险。

流动性风险:相比普通股票,转债的交易活跃度可能较低,投资者在需要变现时可能面临一定困难。

基于大秦铁路在煤炭运输行业的领导地位、优秀的经营业绩及稳健的财务状况,我们认为大秦转债是一只值得长期持有的优质品种,对于偏好固定收益类产品的投资者而言,可以在合理评估自身风险承受能力的基础上适当配置该类资产,以期获得较为稳定的收益回报,在实际操作过程中,建议密切关注宏观经济走势及公司基本面变化,及时调整仓位,确保投资组合的安全性和收益性。

免责声明:本网站部分内容由用户上传,若侵犯您权益,请联系我们,谢谢!联系QQ:2760375052