基金业绩归因模型

薛懂

阅读:722

2024-04-30 11:35:57

评论:0

基金归因分析:深入了解投资绩效的关键

基金归因分析是评估基金业绩的一种重要方法,通过分解基金整体收益的来源,帮助投资者了解基金管理人的投资决策是否有效,识别基金投资组合中的优势和劣势,从而指导未来的投资决策。以下将从基金归因分析的定义、类型和步骤等方面展开详细介绍:

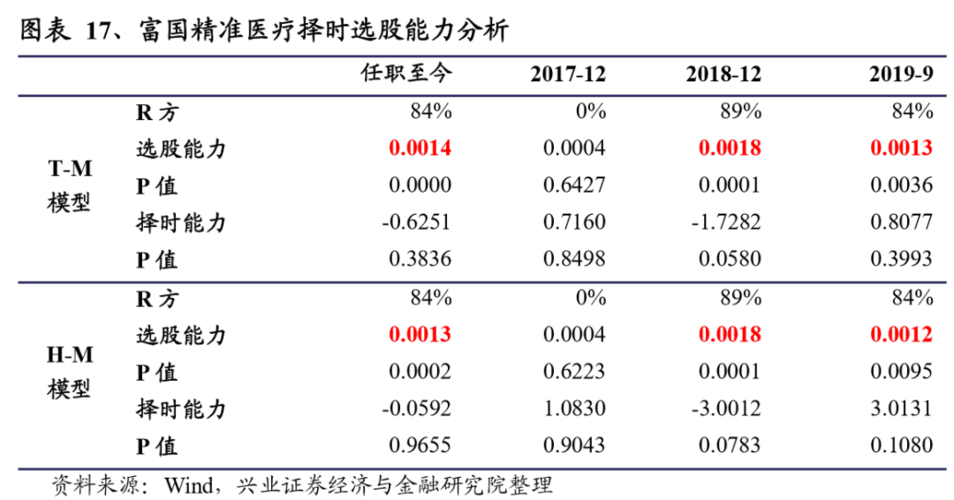

基金归因分析是指通过比较基金实际收益与基准收益之间的差异,并将该差异分解为多个不同的来源,以确定影响基金绩效的关键因素。这些关键因素可能包括资产配置(Asset Allocation)、选股能力(Stock Selection)、行业配置(Sector Allocation)等。

基金归因分析一般可以分为归因于市场(Market)、归因于风格(Style)和归因于选择(Selection)三种类型:

- 市场归因:市场归因是指基金受整体市场涨跌的影响所带来的收益来源,反映了基金经理的整体配置能力。

- 风格归因:风格归因是指基金受不同投资风格(如价值、成长、规模等)影响而获得的收益来源,揭示了基金管理人在特定风格上的偏好和能力。

- 选择归因:选择归因是指基金投资组合中个别证券相对于基准的超额收益或者损失,反映了基金管理人的选股能力。

进行基金归因分析一般包括以下步骤:

基金归因分析在实际投资中具有重要的应用意义,主要体现在以下几个方面:

- 评估基金管理人:通过归因分析,投资者可以客观评估基金管理人的投资能力和业绩表现,帮助选择优秀的基金管理团队。

- 优化投资组合:了解基金绩效来源后,投资者可以调整资产配置和选股策略,优化投资组合,提高收益或降低风险。

- 指导投资决策:归因分析可以揭示投资组合中的强项和弱项,为投资者提供决策参考,指导未来的投资方向和策略调整。

基金归因分析作为评估基金绩效的重要工具,为投资者提供了深入了解和分析基金投资组合的途径。通过深入研究基金的市场表现、风格偏好和选股能力等方面,投资者能够更加全面地把握基金的投资特点,从而做出更加明智的投资决策。

声明

免责声明:本网站部分内容由用户上传,若侵犯您权益,请联系我们,谢谢!联系QQ:2760375052