私募股权投资基金考试

睿妙

阅读:1064

2024-05-19 21:37:52

评论:0

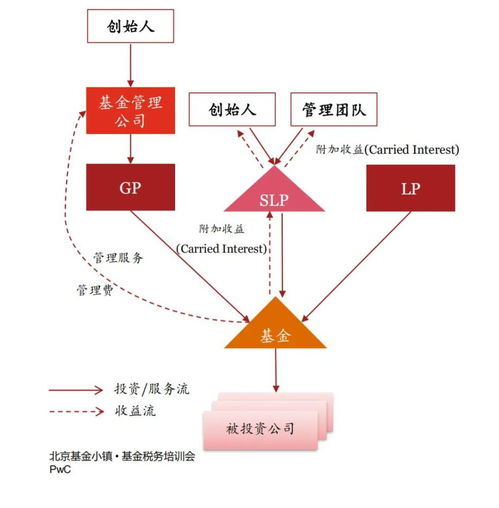

私募股权投资基金是一种通过私募方式募集资金,投资于非上市公司或上市公司非公开交易的股权投资工具。杠杆是私募股权投资基金常用的筹资手段之一,它可以增加基金的投资规模,提升资金回报率,但也伴随着风险加剧的可能性。

什么是杠杆?

杠杆是指通过借入资金来增加投资规模,从而放大投资收益或风险的一种金融手段。私募股权投资基金通常通过向银行或其他金融机构贷款或发行债券等方式融资,以增加可投资资金规模。

私募股权投资基金杠杆的优势:

私募股权投资基金杠杆的风险:

指导建议:

私募股权投资基金可以通过使用杠杆来提升投资回报率和流动性,但同时也伴随着财务、市场和管理等方面的风险。因此,基金管理人需要审慎管理风险,谨慎选择投资项目,合理控制杠杆比例,并建立健全的风险管理体系,以应对市场的挑战,实现长期稳健的投资回报。

声明

免责声明:本网站部分内容由用户上传,若侵犯您权益,请联系我们,谢谢!联系QQ:2760375052